Para el calculo mensual la Personas Físicas con Actividad Empresarial debe de aplicar lo dispuesto en el Artículo 106 de la Ley del Impuesto Sobre la Renta:

Artículo 106. Los contribuyentes a que se refiere esta Sección, efectuarán pagos provisionales mensuales a cuenta del impuesto del ejercicio, a más tardar el día 17 del mes inmediato posterior a aquél al que corresponda el pago, mediante declaración que presentarán ante las oficinas autorizadas. El pago provisional se determinará restando de la totalidad de los ingresos a que se refiere esta Sección obtenidos en el periodo comprendido desde el inicio del ejercicio y hasta el último día del mes al que corresponde el pago, las deducciones autorizadas en esta Sección correspondientes al mismo periodo y la participación de los trabajadores en las utilidades de las empresas pagada en el ejercicio, en los términos del artículo 123 de la Constitución Política de los Estados Unidos Mexicanos y, en su caso, las pérdidas fiscales ocurridas en ejercicios anteriores que no se hubieran disminuido.

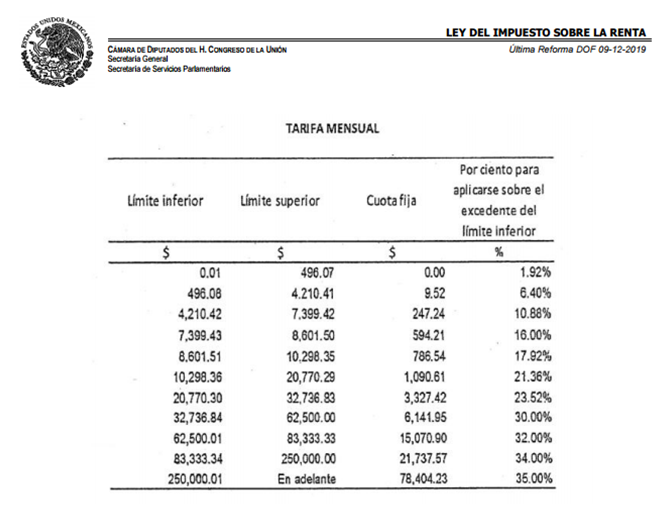

Al resultado que se obtenga conforme al párrafo anterior, se le aplicará la tarifa que se determine de acuerdo a lo siguiente:

Se tomará como base la tarifa del artículo 96 de esta Ley, sumando las cantidades correspondientes a las columnas relativas al límite inferior, límite superior y cuota fija, que en los términos de dicho artículo resulten para cada uno de los meses del periodo a que se refiere el pago provisional de que se trate, y que correspondan al mismo renglón identificado por el mismo por ciento para aplicarse sobre el excedente del límite inferior. Las autoridades fiscales realizarán las operaciones aritméticas previstas en este párrafo para calcular la tarifa aplicable y la publicará en el Diario Oficial de la Federación.

Contra el pago provisional determinado conforme a este artículo, se acreditarán los pagos provisionales del mismo ejercicio efectuados con anterioridad.

Cuando los contribuyentes presten servicios profesionales a las personas morales, éstas deberán retener, como pago provisional, el monto que resulte de aplicar la tasa del 10% sobre el monto de los pagos que les efectúen, sin deducción alguna, debiendo proporcionar a los contribuyentes comprobante fiscal y constancia de la retención las cuales deberán enterarse, en su caso, conjuntamente con las señaladas en el artículo 96 de esta Ley. El impuesto retenido en los términos de este párrafo será acreditable contra el impuesto a pagar que resulte en los pagos provisionales de conformidad con este artículo.

Anexamos la Tarifa del Articulo 96 del la Ley del Impuesto Sobre la Renta.

Como podemos ver cada mes se realizará un pago provisional que será acreditable al pago final del ejercicio.

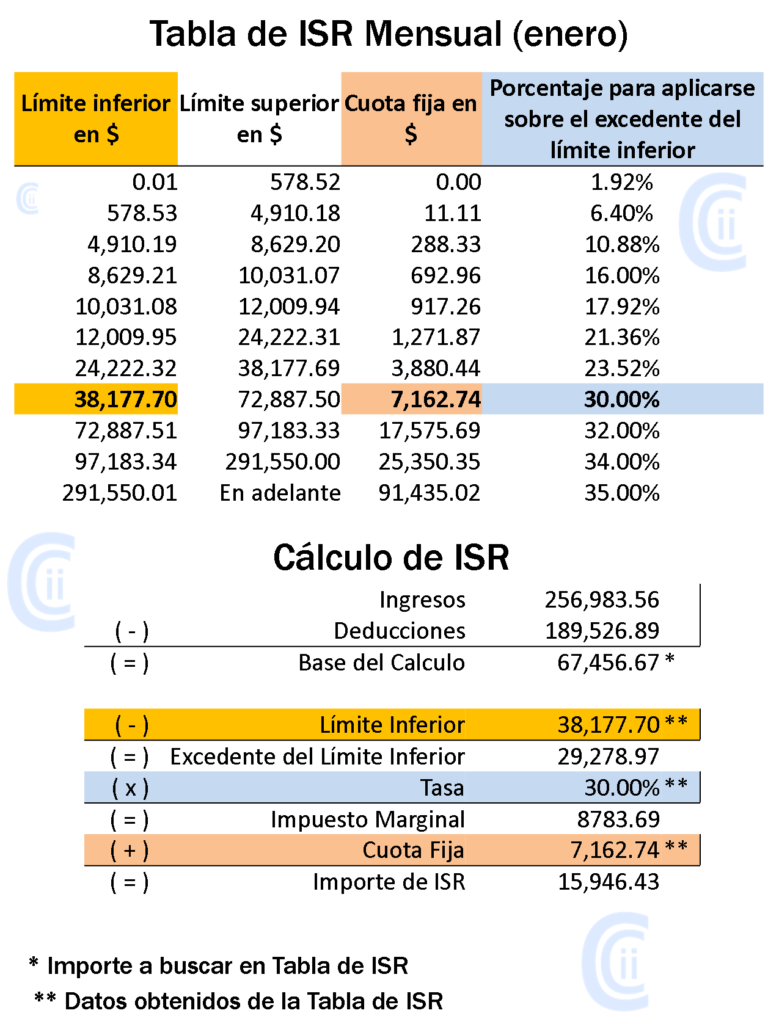

Para calcular el pago provisional necesitamos:

- Los Ingresos obtenidos del mes (Ingresos menos las Deducciones Autorizadas)*.

- En las Tablas de ISR 2020 buscar la tabla correspondiente ubicar el ingreso dentro del rubro Límite inferior y Límite Superior.

- Restar de los Ingresos el importe del Límite inferior.

- El resultado se le denomina base y se multiplica por el porcentaje correspondiente en la línea del Límite Inferior.

- Por último, se suma la cuota fija correspondiente.

* El monto de los ingresos y las deducciones autorizadas son sin IVA.

En la siguiente imagen como ejemplo realizamos un calculo para determinar el importe del pago provisional.

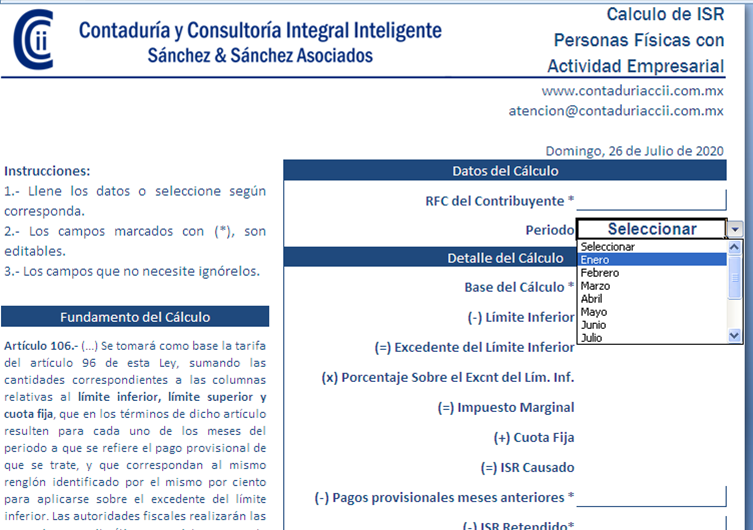

Descarga nuestra aplicación en Excel para calcular el ISR de Personas Físicas con Actividad Empresarial y Profesional.

- Una vez descargada es necesario habilitar el contenido (Uso de Macros)

- Usuario: Contaduría CCii

- Contraseña: CCii

Consulta nuestra sección de Herramientas para descargar nuestra calculadora.

Muchas gracias por el aporte !!

Los ingresos van con o sin IVA???

ejemplo:

si mi factura dice

Importe $1,000.00

Iva $ 160.00

Total $1,160.00

que cantidad tomo como ingreso los $1,000.00 o $1,160.00

Sin IVA, los ingresos son el importe de $1,000.00. Para el ejemplo que has dado. Para determinar el ISR sólo se considera el importe sin IVA. El IVA es un impuesto indirecto que hay que declarar. Pronto subiremos una entrada abordando el tema del IVA.

hola disculpen yo estoy por empezar este tipo de regime, a ver si entendi entonces yo al cobrar mis honorarios por mi servicio y al hacer la factura para el que lo solicita le agrego el iva que cubre el solicitante, pero al hacer el calculo del ISR solo tomo en cuenta mi ingreso, cierto y si entendi al declararlo es cuando pago solo el ISR o algo asi perdón si me vi poquito torpe, saludos y bendiciones para todos

Hola, Alejandro, Cuando se expide un recibo de honorarios, se cobra adicional el IVA, que corresponde al 16%. Cuando presentes tu declaración mensual debes de considerar como ingresos el Subtotal de tu recibo y si tienes gastos comprobables, ahí mismo anotas tus gatos, para que disminuya tu utilidad.

Con respecto al IVA, en tu declaración mensual también tienes que anotar el IVA Trasladado y si tienes IVA Acreditable, lo consideras para que te arroje el Saldo a Cargo o A Favor.

Hola, yo estoy tributando por sueldos y salarios, pero también tengo un negocio y estoy en actividad empresarial, para el cálculo de declaración mensual solo tomo mi ingreso por actividad empresarial o tengo que agregar mi salario ?

Hola, Vero, para presentar las declaraciones mensuales por actividad empresarial y profesional, sólo se consideran los ingresos por la actividad. Los ingresos por salarios se consideran en la declaración anual. Saludos

Que es menos pagos provisionales meses anteriores de donde saco ese resultado? Y si pagos provisionales también se toman en cuenta para personas físicas con Actividad empresarial o solo para persona moral?

Hola Susy, son los pagos de ISR realizados en los meses anteriores.

Excelente aportación, muchas gracias por tomarse el tiempo en hacer este tipo de artículos

Gracias por tu apoyo.

Mil gracias

Mil de nadas…

Que pasa cuando mis deducciones autorizadas son superiores a mis ingresos?

Se presenta la declaración con los ingresos y las deducciones; y el resultado fiscal se verá reflejado como pérdida del periodo. Por tal motivo no se realizará pago de ISR de ese periodo. Dependiendo de tu Régimen Fiscal, las perdidas se restan al siguiente periodo y del importe resultante se calcula el ISR del nuevo periodo.

Buen día, los ingresos se consideran con el ISR o son netos?

El ISR no se considera como parte del monto de los Ingresos, ya que el ISR se calcula a partir de los ingresos menos las deducciones autorizadas (ya sean los ingresos acumulados o para la declaración anual).

Que tomo como ingresos, lo facturado o lo efectivamente cobrado en el periodo?

Hola Ivan, se considera lo efectivamente cobrado.

El monto de los ingresos son acumulados? Es decir, para marzo debo considerar mis ingresos acumulados de enero a marzo?

Tanto los Ingresos como las deducciones son acumulados y al cálculo de ISR se le resta los pagos provisionales realizados.

Me he dado cuenta que en el SAT el ISR que me arroja no coincide con el que yo calculo, y cada mes es mayor el monto, pregunté en el chat del SAT y su respuesta fue que debo considerar el total de ingresos acumulados, por eso es mi confusión.

Tanto los Ingresos como las deducciones son acumulados y al cálculo de ISR se le resta los pagos provisionales realizados.

si tengo una factura que dice

importe 10,000

iva trasladado 1,600

isr retenido 1,000

iva retenido 1,066

en la declaración debo tomar como ingreso 10,000 o lo que resulte de la suma resta de los demás conceptos, que serian 9,533

Hola Magda, para tu duda se toma el importe de 10,000 ya que los importes de IVA, IVA Retenido e ISR Retenido no se consideran como parte de los ingresos; ya que son impuestos.

Puedo considerar para efecto más claro

Que cualquier cantidad que se encuentre entre el límite inferior y límite superior, se llama rango

No se contabilidad pero en matemáticas así es

Hola Mauricio, efectivamente, podríamos decir que entre cada límite inferior y superior hay un rango; y si en ese rango se encuentra el importe correspondiente al periodo a declarar, usaremos los importes que corresponden a ese rango para hacer el cálculo de ISR.

Hola, ¿qué pasa si en noviembre comencé como Persona Física con Actividad Empresarial? De enero de 2020 a Octubre 2020 estaba como RIF. El acumulado de diciembre solo es contando con lo de noviembre y diciembre?

Hola María. Efectivamente, como cambiaste de régimen tu acumulado para el ejercicio 2020 corresponde a los meses de noviembre y diciembre.

Muchas gracias por la información, es muy entendible.

Tengo una duda si en algunos meses tuve solo ingresos y ninguna deducción, al calcular mi ISR es negativo, por tal motivo se declara en ceros?

Hola Yane, sobre tu pregunta, si en un mes tienes más ingresos que deducciones es un hecho que tendrías que pagar ISR, ya que este impuesto aplica sobre las ganancias; si al restar el ISR de un periodo con los pagos provisionales te da negativo, se debería a que tus pagos provisionales son mayores al impuesto calculado. Es ese caso se declaran los ingresos y el cálculo de ISR te saldrá un saldo a favor.

Para calcular el pago de ISR es facturas emitidas y recibidas sin IVA? O se toma en total con IVA ambas.

Ambas son sin IVA, ya que el IVA también se declara pero es un impuesto independiente. El IVA no se considera como parte del importe de los ingresos y las deducciones. Los importes van separados. Por una parte tienes la diferencia de los ingresos menos las deducciones (que puede ser una ganancia o pérdida) y de dicha diferencia se calcula el ISR; y por otra la diferencia entre el IVA que cobras y el que pagas (puede ser un IVA a favor o a cargo). Si quieres saber las diferencias del IVA consulta la siguiente entrada de nuestro blog. https://contaduriaccii.com.mx/2021/03/23/iva-acreditable-e-iva-trasladado-iva-a-cargo-e-iva-a-favor/

Hola,

Para una persona que gane $1,500,000 en un año por ejemplo, cuanto debe pagar de impuestos en general? entiendo que debe pagar ISR e IVA, es correcto o hay más impuestos?

Depende de las obligaciones que tienes registradas en el SAT. Generalmente depende de tus facturas de ingresos y deducciones, el cálculo de ISR = Ingresos – Deducciones, siempre que tus ingresos sean mayores a tus deducciones autorizadas. Para el cálculo de IVA sacas los importes de IVA de Ingresos y de las Deducciones. Consulta la siguiente entrada de nuestro blog sobre el IVA. https://contaduriaccii.com.mx/2021/03/23/iva-acreditable-e-iva-trasladado-iva-a-cargo-e-iva-a-favor/

Buenas noches, si estuve en RIF por lo meses de Enero a Mayo y pase al Régimen de actividad empresarial a partir de Junio, puedo considerar los gastos de Enero a Mayo para mi declaración anual?

Hola Fernando: Sobre tu duda, para los meses de enero a mayo, no se consideran en la declaración anual, porque esos meses se consideraron en otro régimen; por tanto, para tu declaración anual de régimen de actividad empresarial sólo considera los meses de junio a diciembre.

HOLA, SI OBTUVE SALDO NEGATIVO A LA HORA DE CALCULAR MI ISR DE LOS MESES DE MARZO (9 MIL )Y ABRIL (7 MIL) Y AHORA EN MAYO ME ESTA DANDO A PAGAR 25 MIL , PUEDO RESTAR ESOS DOS SALDOS NEGATIVOS DE MESES ANTERIORES? ME PIDE ALGO EL SAT?

Hola Melina, buenas tardes, no nos especificas en qué régimen estás tributando; pero si fueron pagos provisionales mensuales, los ingresos y gastos se van acumulando y cuando presentas tu declaración de Mayo ahí se ve reflejado el total acumulado y por lo tanto tu ISR a pagar sería menor.

Si son pagos pagos fijos, cuando presentas tu declaración de Mayo viene un concepto que dice pérdidas de meses anteriores y ahí anotas cuánto es tu pérdida de marzo y abril, y tu impuesto de Mayo estaría bajando. Y en ninguno de los dos casos necesitas presentar ni dar informe alguno al sat por la razón que en tus declaraciones de marzo y abril ya tienes reflejado esos datos

HOLA, UNA DISCULPA, PERSONA FISICA CON ACTIVIDAD EMPRESARIAL

ES PERSONA FISICA CON ACTIVIDAD EMPRESARIAL , HICE EL CALCULO MENSUAL CON INGRESOS Y DEDUCCIONES ACUMULABLES , APLIQUE LA TARIFA CORRECPONDIENTE , ME DA UN SALDO DE ISR A PAGAR DE 24 MIL , MESES ANTERIORES ME HABIA DADO SALDO NEGATIVO EN ISR MENSUAL ,A LA HORA DE LLENAR EL REFERENCIADO, EN EL CONCEPTO DE COMPENSACION ME DICE QUE NO TENGO SALDO POR CONCEPTO DE SALDO A FAVOR, NO SE QUE ESTOY HACIENDO MAL

GRACIAS

Hola Melina, Para pagos mensuales de actividad empresarial, cuando se tienen menos ingresos y más gastos en el caso de marzo y abril no obtienes un saldo a favor de isr, simplemente sales con pérdida fiscal; a menos que hayas tenido retenciones de isr que te hubieran retenido, ahí si tienes saldo a favor y si es el caso aparece un recuadro de retenciones retenidas.

En caso de que no tengas retenciones debe de estar correcto ese impuesto que sales a pagar por la razón de que estás acumulando tus ingresos de enero a mayo junto con tus gastos de enero a Mayo y tu utilidad debe de ser alta para que salgas a pagar dicho importe.

Buen día!

Si soy PF con actividad empresarial y he omitido la presentación de declaraciones … debo primero presentar las atrasadas para poder presentar las actuales ?

MUCHAS GRACIAS POR TOMARSE EL TIEMPO DE CONTESTAR DE UNA MANERA TAN CLARA , ENTONCES PRESENTARE MI PAGO TAL CUAL . AGRADEZCO SUS ATENCIONES

Hola Melina, estamos para ayudarte. Gracias a ti por escribirnos.

Hola, tengo una duda… como calculo el ISR que me causa de 1 sola factura?

Hay un personita en mi trabajo que gana por comisión de venta o trabajos ej. de servicio que le deja libre mi jefe al compañero pero solo le quiere descontar de la factura generada el IVA e ISR causado,

¿Cómo realizo ese calculo?

Hola Itzel, para el cálculo de ISR se utiliza la tabla del mes de la factura sobre el subtotal de la misma y el IVA de aplica completo.

muchas gracias, entonces ejemplo la factura es base $2,030 pesos — tomo en cuenta la tabla como el 1.92% que me da un resultado de $38.97 de ISR causado

Muchas gracias 🙂

Hola Itzel, el importe a pagar de ISR con los datos que nos envías, sí corresponde a un ISR a pagar de 38.97

-Muchas gracias por su tiempo y conocimiento compartido <3

Estamos para ayudarte.

Hola el ISR de una persona física con actividad empresarial se paga en base a los ingresos cobrados o facturados?

Hola Yoly, sobre tu pregunta, para la base del impuesto de ISR es sobre los importes efectivamente pagados de los ingresos y las deducciones autorizadas.

Buenas Tardes,

¿Para hacer el cálculo de ISR es sobre lo facturado o cobrado?…

Gracias

Hola Adela, sobre tu pregunta, para realizar el cálculo de ISR de Persona Física es sobre la diferencia de los CFDI de ingresos y egresos; que hayan sido efectivamente pagados y cobrados; si el cálculo es para Persona Moral, los ingresos se consideraría lo que está facturado.

Buenas Tardes, entonces para calculo de ISR persona moral con CFDI no se pone el subtotal de la factura ?, SE TIENE QUE PONER EL TOTAL DE LO FACTURADO? y para persona fisica con CFDI COMO SERIA? GRACIAS

Para el cálculo de isr se considera el importe sin iva. Ya que el iva es otro impuesto.

Buenas tardes, mi duda es la siguiente:

Si estoy por el regimen de honorarios y comencé a laborar en el mes de julio, el día 31 realizare la factura seria PPD y Por definir ya que el pago me lo van hacer el día 5 del mes siguiente (agosto), y yo voy a considerar esos ingresos efectivamente cobrados en agosto cierto.

Otra duda seria si comence en julio pero en su caso los ingresos sean en agosto, debo irme directamente a utilizar la tabla de retencion de isr de agosto y brincarme todos los meses anteriores o cual tabla usaria?

muchas gracias

Hola Karen, efectivamente, si tu generas un recibo de honorarios el 31 de julio y el pago se realiza en agosto, ese recibo de honorarios se tiene que declarar en el mes agosto y se usa la tabla del mes de agosto.

En el caso de que un gasto deducible sea gasolina, ¿El importe debe incluir el IEPS o sin este? Gracias

Hola Javier, sobre tu duda, si tienes la obligación de declarar este impuesto, el importe de ieps se separa; de lo contrario, si no tienes esta obligación entonces el importe se incluye.

Duda si entre mis gastos existen facturas que traen descuento que importe tomo en cuenta para el ISR, es decir mi factura dice

Subtotal 1,200

Descuento 200

IVA 160

Total 1,160

En gastos pongo los 1,200 o los 1,000???

Hola Pilar, el importe debe considerarse aplicando el descuento, ya que el ISR se aplica sobre montos efectivamente pagados. Para tu ejemplo el importe a considerar sería el de $1,000.00.

Hola!! en el caso que los ingresos por honorarios sean en dólares a que tipo de cambio se debe realizar el cálculo para el pago provisional del ISR? y si me puede dar el fundamento legal por favor.

Hola Lupita, sobre tu duda la encuentras en CCF (Código Fiscal de la Federación), Artículo 20 Tercer Párrafo. «…Para determinar las contribuciones y sus accesorios se considerará el tipo de cambio a que se haya adquirido la moneda extranjera de que se trate y no habiendo adquisición, se estará al tipo de cambio que el Banco de México publique en el Diario Oficial de la Federación el día anterior a aquél en que se causen las contribuciones. Los días en que el Banco de México no publique dicho tipo de cambio se aplicará el último tipo de cambio publicado con anterioridad al día en que se causen las contribuciones. …» Como en tu caso no es adquisisción de moneda sino un pago, el Tipo de cambio corresponde al día inmediato anterior a la fecha del pago. Te dejo un link dónde podrás consultar el CCF. https://contaduriaccii.com.mx/codigo-fiscal-de-la-federacion/ Un Saludo.

Hola, tengo una duda, soy PF con actividad y le compre un carro a un particular, solo me endoso la factura original e hicimos contrato de compra-venta, puedo hacer deducible este gasto?

Hola Fernanda, para hacer deducible una compra de automóviles y camiones usados se deben cumplir los siguientes requisitos:

Contrato de Compra-Venta

Efectuar el pago correspondiente mediante cheque nominativo a nombre del enajenante

Conservar copia de la factura, identificación oficial del enajenante; y de los demás documentos en los que conste: nombre, domicilio, y en su caso el RFC del enajenante; así como la marca, tipo, año, modelo, los número de motor y serie de la carrocería correspondientes al vehículo.

Para una persona física con actividad empresarial cuándo se considera ingreso en ISR en el mes que se emite factura o hasta que cuándo se cobre?

Hola Teresa, el ISR sólo se calcula de los montos efectivamente pagados. Si la factura se realizó en un mes y se cobró en otro, esa factura es deducible en el mes que se cobró o pago.

Hola, me piden hacer mi cambio de regimen fiscal, al de persona fisica con actividad empresarial y profesional, me puedo quedar en el RIF, ya que tengo otras actividades ahi registradas,

Hola Mary, al cambiar al régimen de Persona Física con Actividad Empresarial y Profesional, dejas de ser RIF y sobre las obligaciones todas pasan al nuevo régimen.

Que tal! Soy una PF con actividad empresarial y realicé una factura a una PM por lo que se hizo con retenciones. Si el monto fue de $15,000 + $2,400 (IVA)= $17,400 y a ese monto se le calcularon las retenciones de ISR e IVA, mi monto de Ingresos son los $15,000? y el impuesto retenido a declarar es de $1,500? Gracias!

Hola Fernando, en respuesta a tu comentario, efectivamente, sobre el importe de $15,000.00 se calcula el IVA y las Retenciones. En el siguiente enlace aparece nuestra calculadora de Retenciones, puedes usarla las veces que quieras. https://contaduriaccii.com.mx/calculadora-de-retenciones-de-iva-e-isr/ Un saludo.

EN MI REPORTE DE OPINION DE CUMPLIMIENTO SALE NEGATIVO Y EL REPORTE ARROJA NO DECLARADO EL IEPS EN EL 2018 Y 2019 , EL 2020 Y 2021 SI ESTA DECLARADO, COMO LE HAGO PARA REGULARIZAR ESTO YA QUE ENTRO A MIS DECLARCIONES PARA HACER UNA COMPLEMENTARIA PERO NO ME ARROJA EL APARTADO DE IEPS EN ESOS PERIODOS

Hola Norma, te informamos que para presentar las declaraciones mensuales por los ejercicios 2018 y 2019 con la obligación de IEPS, debes de ingresar, como si ingresaras a presentar alguna declaración en donde aparece presentación de declaración selecciona otras obligaciones, seleccionas la periodicidad, seleccionas el tipo de declaración. Y selecciona el tipo de complementaria ahí seleccionas una obligación no presentada y por último selecciona el periodo, le das siguiente y le das clip a otras obligaciones y te va a parecer varios tipos de ieps, ahí selecciona el que te corresponda y continuas con tu declaraciones.

Esperamos que tu duda haya quedado resuelta

Muchas gracias fue de mucha ayuda.

Me gusto demasiado tu trabajo Muchas gracias, Un saludo

Hola, tengo una consulta respecto a la declaración mensual para este régimen:

Si las facturas que hice este mes fueron para una PM, y en ellas coloqué el 16% de iva trasladado, pero nada de retenido, y tampoco recibí recibo de retención de la PM ¿calculo normalmente IVA e ISR para la declaración mensual?

¿Qué otra cosa tendría que hacer respecto a las PM que soliciten servicios?

Hola Diana, sí, el cálculo para tu declaración mensual sería normal para IVA e ISR. Para la facturación para Personas Morales, el procedimiento es el común Subtotal, IVA y total. Para aplicar retenciones de ISR e IVA, tendría que ser una prestación de servicios y se emitirían recibos de horarios, arrendamiento o servicios de autotransporte.

Vale, muchas gracias!

buenas tardes, esta muy buena tu pagina,me saco las dudas, solo que tengo una persona fisica con actividad empresarial, solo que al determinar impuesto son mas ingresos, debo considerar en gastos los intereses por prestamo bancarios,me dices por favor, gracias

Hola Noé, el pago de los intereses es deducible siempre y cuando tengas las facturas y que efectivamente hayan sido pagados.

muchas gracias te lo agradezco

BUENAS TARDES

SE DIO ARRENDADA UNA CASA EN MAYO , PARA DARME DE ALTA EN HACIENDA COMO ARRENDADOR LO PUEDO HACER CON MESES ATRAS A ESTA FECHA?

TENGO QUE DECLARAR LOS MESES ANTERIORES O SOLO SERIA EL DEL BIMESTRE QUE CORRESPONDE JULIO Y AGOSTO ?

SE PUEDE PAGAR ATRASADO ?

Hola Norma, sí puedes hacer tu inscripción al RFC con el Régimen de Arrendamiento de casa habitación retroactivo; y tus obligaciones se´ria presentar declaraciones mensuales o trimestrales de acuerdo a tu alta en el SAT. Las declaraciones se presentan de acuerdo a la fecha que haya quedado inscrita la obligación de arrendamiento. Por ejemplo, si la alta se realizó en mayo, se tiene que declarar desde mayo. Por otra parte, si puedes pagar tus declaraciones de meses anteriores, siempre que tu línea de captura esté actualizada.

buen dia

tengo unas dudas

una industria transformadora de horchatas dada de alta en el RIF tiene el beneficio de los descuentos por año? ellos emiten facturas a sus clientes .

esta empresa no tienen empleados y al darse de alta tomaron la opción de ISR sueldos y salarios, en ves de ISR creo por error , ya que no se tienen empleados, como corregir esta situación para hacer el pago de ISR? que pasa al no declarar el ISR, como corregir esta situación?

agradezco su amable atención y a apoyo

buen dia tengo unas dudas

es un empresa transformadora de jarabes, se dieron de alta en el RIF y registraron iva e ISR sueldos y salarios

ellos no tienen empleados son nuevos ,

tienen los beneficios de descuentos por año como del 100%, 90% 80%… segun sea el caso ?

pagan ISR ? ya que no le dieron de alta , por error creo. si fuera el caso de que debieran pagar ISR en ves de ISR sueldos y salarios , como se puede hacer para regularizar esta situación ?

que consecuencias podría tener según sea el caso

mucho agradeceré sus comentarios y ayuda

Buenas tardes, cuando se hace la inscripción al RIF, como persona física, en automático se tienes la obligación de ISR y opcional sería el iva de acuerdo a tu actividad.

Para el ISR por sueldo y salarios, si no tienes trabajadores, lo que te recomendamos es que hagas una actualización de obligaciones fiscales, si lo haces por internet ingresa a la página http://www.sat.gob.mx y seleccionas actualización de obligaciones fiscales e ingresa tu rfc y contraseña, posteriormente selecciona la fecha y continuas en el cuestionario vuelves a seleccionar RIF y la actividad que te dedicas, y cuando llegues a la pregunta donde dice: tienes trabajadores, seleccionas que no tienes trabajadores ni asimilados a salarios continúas y te aparece las obligaciones que estás modificando y si estás de acuerdo le das aceptar y listo ya no tendrías la obligación de ISR por salarios.

Lo que te recomendamos es que presentes la o las declaraciones de ISR por salarios en ceros.

Y presentando las declaraciones en ceros por ISR por sueldos y salarios no hay ninguna consecuencia, lo único que tendrán que presentar es la declaración informativa de sueldos y salarios en el mes de febrero sin datos.

Nota: Las declaraciones se tienen que presentar siempre que se tenga como obligación fiscal, aunque sea en ceros pero hay que presentarlas.

Buenas noches.

Tengo una duda, si soy una persona física con actividad empresarial y cada mes he pagado el ISR correspondiente a mis ingresos, si en el mes de septiembre no tuve ingresos debo pagar ISR?

Buenas noches.

Tengo una duda, si soy Persona física con actividad empresarial y cada mes he pagado el ISR correspondiente a mis ingresos.

Si en el mes de Septiembre no tuve ingresos, debo pagar ISR?

Hola Andréa, Si en el mes de septiembre no tuviste insgresos, debes presentar la declaración y en el campo ingresos anotas 0 y si estuvieron bien tus pagos mensuales anteriores, tu declaración saldrá en cero.

Muchas gracias por la aclaración.

Y por la pronta respuesta

HOLA BUENAS TARDES EN EL MES DE SEPTIEMBRE CAMBIE DE RIF A PERSONA FISICA CON ACTIVIDAD EMPRESARIAL POR REBASAR LOS INGRESOS , MI DUDA ES YA QUE MIS INGRESOS ACUMULABES COMENZARAN APARTIR DE ESTE MES QUE TABLA PARA CALCULO DE ISR TENGO QUE TOMAR LA DEL MES DE SEPTIEMBRE O LA ANUAL ? AGRADEZCO SU RESPUESTA

Hola Rogelio, para realizar el calculo de ISR debes usar la tabla correspondiente a Septiembre. Recuerda que como Persona Física las declaracines son mensuales.

Buena tarde.

Me pueden apoyar por favor con un registro de la venta de activo fijo.

Si se obtiene una pérdida que cuentas contables debo utilizar para dar de baja el activo y para registrar dicha pérdida.

Gracias!

buen día: si una persona física inscrita en el RIF y que rebaso los montos máximos de ingresos en el 4to bimestre que debe hacer ?

cambiarse como persona física con actividad empresarial?

Que sucede si no lo ha hecho y la declaracion del 4to bim lo hizo como rif?

Puede declarar este trimestres como RIF.

que procede en este caso .

agradezco el apoyo que pueda brindar

saludos

Hola Norma si una persona que tributa en el RIF rebasa los ingresos, lo que tiene qué haces es hacer su aumento de obligaciones a persona física con actividad empresarial con fecha de cuando rebasó el tope.

La declaración del 4to bimestre se tiene que presentar hasta el tope de 2 millones, el restante se tiene que presentar en la declaración mensual de actividad empresarial.

Si no haces el cambio de régimen, la autoridad te lo va a requerir y te puede multar.

Hola, estaba en RIF y en septiembre hice el cambio a P.F. actividad empresarial y profesional, en septiembre me hicieron pagos de facturas de meses anteriores y yo pague proveedores de meses anteriores, se deben incluir en el pago provisional de septiembre, aunque sean movimientos de cuando era RIF?

Gracias y saludos!

Hola Claudia Si en septiembre hiciste la modificación de aumento y disminución de obligaciones; y a partir del 1 de septiembre empezaste en el régimen de actividad empresarial, lo correcto es que se declare esos ingresos en el régimen de actividad empresarial por la razón que los impuestos de declaran cuando están efectivamente pagados

Buenas tardes, mis dudas son las siguientes, agradecería mucho si pudiera aclarármela.

De acuerdo al Régimen de Actividad Empresarial, si hay pérdidas actualizadas de ejercicios anteriores, como puedo amortizar esas perdidas a los pagos provisionales.

-Mi otra duda, es que si tuve ingresos de personas morales bajo el régimen de actividades profesionales y hago la retención del 10%, estas también son acumulables, es decir, se acumula el impuesto que se retiene por mes.

Hola Rubi, la pérdida fiscal de ejercicios anteriores si se puede amortizar en los pagos provisionales, cuando vas a presentar tu declaración mensual aparece un renglón de pérdidas fiscales de periodos anteriores, ahí se anota la cantidad de la pérdida fiscal que traes.

Con respecto a las retenciones 10% que te hacen las personas morales si deben de ir acumuladas.

tengo problemas para seleccionar la periocidad del bimestre para mi declaracion de septiembre octubre, en is cuentas solo aparece enero y febrero como puedo presentar la declaracion

SI QUIERO DAR DE ALTA COMO CIBER CAFE QUE IMPUESTO DEBO REGISTRAR SE PAGA ISR E IVA, QUE PUEDO DEDUCIR?

Buenas Noches …

En el calculo de pagos provisionales, en el apartado de ingresos acumulables se incluye los ingresos de contado y credito….

Hola Brandon, para los ingresos acumulables solo se consideran los ingresos efectivamente cobrados.

MI DUDA ES RESPECTO AL RENGLON DE PAGOS PROVISIONALES EFECTUADOS CON ANTERIORIDAD.

SI EN UN MES EL ISR A CARGO ES DE 50 Y ES PAGADO Y EN EL SIGUIENTE MES SON 70 ¿DISMINUYO A LOS 70 LOS 50 PAGADOS DE ISR? Y AL SIGUIENTE MES TENGO A CARGO 80 ¿DISMINUYO 70 (ES DECIR 50 DEL PRIMER MES Y 20 DEL SIGUIENTE?

Hola Lau, los pagos provisionales de van acumulando siempre que sean del mismo ejercicio fiscal.

Hola

Buenos días, que pasa si en mi balance de ingresos y gastos ( considerando inversión) es igual a cero

En teoría no debería de pagar ni un solo impuesto porque no hay utilidad,

MI PREGUNTA ES APLICA PARA CUALQUIER RÉGIMEN?

Hola David, Si en tu balance salió en ceros, pudiera ser que no salgas a pagar isr, pero necesitas hacer tus papeles fiscales, por la razón que el balance general se considera contable y para el pago de impuestos se considera lo fiscal. Saludos

Buen día!

Si soy PF con actividad empresarial y he omitido la presentación de declaraciones … debo primero presentar las atrasadas para poder presentar las actuales ?

Hola Mary, Respuesta.

Si son del mismo ejercicio si hay que presentar las declaraciones pendientes, ya ya que se van acumulando los ingresos y gastos.

Si fuera de otro ejercicio si puedes presentar las declaraciones actuales. Un saludo.

Buenas Tardes, si en el pago provisional de ISR de una persona física, que tributa en el régimen de actividad empresarial, los ingresos son menores a los gastos, la perdida fiscal resultante se disminuye en el siguiente pago provisional o es hasta el anual?

Hola Araceli, si es el mismo ejercicio, los ingresos y gastos se van acumulando. Y sobre el acumulado se realiza el cálculo de ISR. Si la pérdida es de otro ejercicio tiene que estar presentada la declaración anual. Saludos.

que tal buenas tardes! una duda, para efectos de pagos provisionales P.F. Profesionista, si tuvo perdida fiscal en 2020, en el 2021 no se tuvo la necesidad de aplicarlas y en el mes de enero 2022 tengo una cantidad a cargo y aplico la perdida total, puede seguir aplicando dicho monto en los meses subsecuentes? (febrero marzo etc..) o solo hasta agotarlas? gracias y saludos! espero haberme dado a entender, gracias y saludos!

Hola Efraín,

Si puedes aplicar esa pérdida en el ejercicio 2022 y sería hasta agotar dicha pérdida

buen dia: en el sat quede como Resico, si no pude facturar en el mes ¿como declaro los ingresos? ya que en el portal aparece en cero, debo poner mi ingreso en otros ingresos? y facturar en el mes siguiente poniendo que es del mes anterior? o lo dejo en cero solo tendré IVA acreditado y en el siguiente mes facturo lo del anterior

me pueden ayudar

gracias

Si tengo dado de alta las obligaciones de actividad empresarial y actividad profesional en pagos provisionales las tengo que declarar por separado o juntas?

Hola Cesar, Para la actividad empresarial y profesional la declaración se presenta juntando los importes de cada actividad y se declaran juntos.

Buenas tardes, soy persona fisica act empresarial, en el mes de enero, otorgue descuento a mis clientes, que importe debo considerar para efectuar mi declaracion de ISR,

importe: 10000

descuento 1000

iva 1440.00

total 10,440.00

Hola Joane, para isr se debe de considerar los 10,000 en ingresos y los 1000 de descuento se considera como si fuera un gasto.

Para cuestión del iva se consideran los 9,000.00. Saludos

Perfecto, mil gracias por tu pronta respuesta y tu ayuda!

Se me olvido comentarte, con respecto a los ingresos que obtengo por plataformas tambien, es la misma mecanica para considerar los ingresos?

Hola de nuevo, Con respecto a las plataformas, es el mismo procedimiento, si haces tus facturas anotando en el concepto descuento, el procedimiento es que debes de declarar el importe real en ingresos y en gastos el importe del descuento.

Buena tarde.

Me pueden apoyar por favor con un registro de la venta de activo fijo.

Si se obtiene una pérdida que cuentas contables debo utilizar para dar de baja el activo y para registrar dicha pérdida.

Gracias!

Buenas tardes, no nos especificas qué tipo de activo es, nuestra sugerencia es la siguiente:

Caja o bancos (cargo)

Depreciación (cargo)

Cuenta del activo ( abonó)

Ingresos o pérdida (abono)

Te sugerimos que veas los artículos 148, 151 y 156 de los estatutos tributarios, para que veas cuáles aplica pérdidas de activos y si son deducibles

Soy una persona fisica CON ACTIVIDAD EMPRESARIAL Y QUIERO PREGUNTAR EL ISR RETENIDO CADA MES

POR LA EMPRESA… SE DEDUCE DE LOS INGRESOS SOLO LA RETENCION DEL MES O ES ACUMULABLE????

8647.86 = A ISR A PAGAR 9912.72 (-) ISR RETENIDO ESTE ES ACUMULABLE O MENSUAL ? LE RETIENE LA EMPRESA $ 8,081 MENSUAL PREGUNTA CUANTO LE DESCUENTO LOS 8, MENSUALES O ACUMULADO LOS

16,000 PESOS ??????

GRACIAS POR SU ATENCION

GUADALUPE

Hola María, Las retenciones de isr se restan directamente al impuesto y se van acumulando.

Cuando se presenta la declaración de isr, aparece un renglón que dice retenciones retenidas, ahí se anota y al impuesto que sales a pagar se resta la retención y se pagaría la diferencia.

Las retenciones, como los ingresos y gastos también son acumulables.

efectivamente, el descuento esta indicado en la factura. gracias nuevamente

La venta de un equipo de transporte genera IVA?

Hola Andréa: De acuerdo con el artículo 9 de la Ley del IVA, la venta de automóviles usados está exenta de IVA, excepto cuando sea realizada por empresas.

Buenas noches.

Soy persona física asalariada, cuando me dieron de alta en el Rfc me asignaron la actividad de la empresa para la q trabajaba, en años anteriores percibía ingresos asimilados a salarios y sueldos y ahora que me solicitaron mi constancia de situación fiscal me enteré que tengo declaraciones pendientes y que tengo isr por pagar.

Si mis ingresos por salarios no superaron los 400000 anuales y me retenía lo correspondiente a asimilados a salarios.

Debo pagar el impuesto? O sólo debo actualizar mi actividad para q me quiten la obligación de la declaración anual

Hola Manuel, para estar obligados a presentar declaración anual obligatorio, debes de tener ingresos mayores a 400,000.00 o que tengas más de dos patrones en el mismo año; también está se está obligado a la presentación de la declaración anual, cómo nos dices en tu pregunta, si tienes la obligación de sueldos y salarios y asimilados a salarios, son dos obligaciones que te hacen presentar declaración anual.

Te sugerimos que las presentes y que actualices tus obligaciones fiscales. Saludos

La venta de un equipo de transporte genera IVA?

un favor soy Pf con Act empresarial, pero tengo ingresos como agricultor, no estoy en el resico por no cumplir con los requisitos, mi pregunta es: cuando pagan al agricultor se elabora una factura por el 100% de los ingresos, a ese monto hacen una serie de descuentos y al final se nos paga como un 60%, de ese 40% no tenemos forma de como deducirlo, entonces como solo nos depositan el 60% mi base para calculo del isr es el 60% o el 100% facturado.

mucho agradeceremos sus comentarios

Gracias

Hola Francisco con respecto a tu comentario, queremos pensar que tu factura la haces 100% de ingresos y tienes manifestado en la factura un descuento del 40%.

El procedimiento para tu declaración sería, anotar el importe de ingresos al 100% y el 40% anotarlo como gasto, y sobre tu resultado se calcularía los impuestos

Buen dia, no simplemente no nos los pagan lo toman como un gasto que ellos hicieron a cuenta de nosotros, sin comprobante alguno

gracias por contestar

Lo que te sugerimos es que se haga una nota de crédito por el importe que te descuentan

buen dia:

creo que mis preguntas o dudas para ustedes han de ser totas porque ya no me contestan , ¿estoy incumpliendo con algo o hay que preguntar de otra forma? porque si me desconcierta que no les dan importancia.

muchas gracias por aclararme la duda , si asi fuera

saludos

Hola Angelica, cual es la duda que tienes, recibimos muchas preguntas y es probable que algunas se nos escapen. Saludos.

Buen día.

Si me pudieran ayudar por favor con la siguiente consulta, un trabajador que se le paga lo correspondiente a salarios caídos y prima de antigüedad por 10 años laborados, ya que fue despido injustificado, que conceptos gravan para pago de ISR?.

Si el trabajador ya cuenta con una relación laboral activa con otra empresa al momento del pago de salarios caídos y demás conceptos, quien debe pagar el isr, la empresa lo debe retener? Ó el trabajador estaría obligado a presentar la declaración anual el año siguiente en q recibió el pago.

Agradezco sus aportaciones.

Hola Andréa, los sueldos caídos se deben de considerar gravados ya que no se considera lo que dice el art 93 de la ley de isr, la indemnización lo que dice el art 93 fracción 13 de la ley del ISR está excepto hasta 90 veces al año del salario mínimo.

Y las retenciones que se causen las tiene que retener el patrón y pagarlas al SAT, no importa que ya esté trabajando en otro lado

Hola buena tarde

soy persona fisica con actividad empresarial

hago declaraciones mensuales

pero no hice la de diciembre

y en la anual

me salen los puntitos en rojo

tengo que primero hacer la declaracion mensual

aunque ya estemos en abril?

y despues hacer la anual

ya que sale que tengo a favor

Hola Carlos, tienes que presentar la declaración mensual de diciembre y posteriormente debes de presentar la declaración anual. Saludos.

hola, mi pregunta es sobre declaracion anual de persona fisica de actividad empresarial, el isr se calcula de ingresos efectivamente cobrados o los facturados.

saludos

Hola Guadalupe, efectivamente la declaración anual se considera los ingresos efectivamente cobrados. Saludos

Buenas tardes.

Soy asalariado, tengo una cuenta de inversión y me retienen ISR, al consultar mi declaración en el SAT, me aparece que tengo saldoa favor por ése ISR retenido.

Puedo solicitar la devolución?

Hola Sofía, sí puedes solicitar la devolución, marcando devolución y anotando tu clave interbancaria donde quieres que te depositen.

Buenas tardes.

Soy asalariado y en tengo una cuenta de inversión por la que me retienen ISR, al consultar la declaración del sat veo q tengo saldo a favor por el ISR retenido.

Puedo solicitar la devolución??

Hola Sofía, sí puedes solicitar la devolución, marcando devolución y anotando tu clave interbancaria donde quieres que te depositen.

hola buenos dias, mi duda es la siguiente.. en el mes de abril emiti una factura por el 100 de la venta pero unicamente me pagaron el 50% ahi como tengo que determinar los ingresos para ISR solo lo que me pagaron o el total de la factura.

Hola Josefina, para presentar tu declaración se debe de declarar lo que está efectivamente pagado, en este caso cuando generas tu factura se debe de considerar en método de pago: pago en parcialidades. Y cada pago que te hagan, hay que hacer un complemento de pago a la factura que te están abonando.

Buena tarde, soy persona física con actividad empresarial, para el pago de ISR provisional, así como los ingresos y las deducciones son acumulables, ¿Las retenciones de ISR a disminuir también son acumulables o solamente se disminuyen las del mes?

Hola, Juana, efectivamente, las retenciones de ISR también son acumulables.

Hola. ¿Se debe incluir los montos de las facturas de gasolina en las declaraciones mensuales o en la anual? Gracias

Hola,Jorge, las facturas de gasolina se deben considerar en las declaraciones mensuales y en la anual se considera el importe de cuánto se dedujo de gasolina mensualmente.

hola!! disculpa en junio 30.. se hizo un pago (gasto) pero no me imitieron la factura en el mes… ¿puedo solicitarlo en julio y acreditar ese gasto aun?? saludos..

Hola, Angel, lo correcto es que ese pago se considere en el mes de julio, por la razón de que la factura se estaría emitiendo en el mes de julio, aunque el pago se realizara en junio.

buen dia:

Disculpe me puede ayudar ya hice mis declaraciones en el RESICO pero cuando emito mi opinión de cumplimiento, me indica que esta en negativo porque no se ha declarado el IEPS, pero al hacer la declaración no hay donde declarar el IEPS, me podrían apoyar para saber como hacerle al respecto.

¡muchas gracias!

Hola, Norma, al ingresar al portal del sa en declaraciones y pagos, aparece un reglón que dice: Presentación de otras obligaciones, marcas los datos de la declaración que vas a presentar, das siguiente y marcas el «+», ahí te aparecerá el IEPS.

Hola buenas tardes,

Soy PF con Actividad Empresarial para consultorías profesionales y pronto estaré comercializando (vendiendo) productos por internet, por lo que aumenté el régimen de Plataformas Digitales. Me estaré dedicando a ambas cosas cosas. En este caso, ¿Se deben calcular los impuestos de manera independiente y/o separadas con sus respectivos %? ó ¿Cuál sería la manera correcta? Entiendo las Plataformas retienen impuestos al realizar las ventas. Muchas gracias por su atención y tiempo.

Hola, Mateo, el régimen de actividad y profesional, así como el régimen de plataformas, se concentran los ingresos y gastos de ambas actividades. Con respecto a las retenciones de ISR e IVA que hacen las plataformas, se consideran en la declaración mensual que presentes.

BUEN DIA, SOY PF CON ACTIVIDAD EMPRESARIAL Y PROFESIONAL, SIN EMBARGO SOLO ME MANTUVE DOS MESES OBTENIENDO INGRESOS DE MI ACTIVIDAD EMPRESARIAL, PARA REALIZAR MI DECLARACION DE ESTE MES DEBO SOLO DECLARAR MIS INGRESOS POR MI ACTIVIDAD PROFESIONAL? SIN NINGUNO DEDUCCION ? TENDRIA QUE CAMBIAR MI REGIMEN A ASALARIADO SI YA NO PIENSO EJERCER MI ACTIVIDAD? O SIMPLEMENTE DECLARO MIS INGRESOS EN CEROS?

Hola, Montserrat, sí, debes presentar tus declaraciones mensuales desde que hiciste tu alta o cambio de obligaciones, a actividad empresarial y profesional, si obtuviste ingresos hay que declararlos y si tienes deducciones las debes manifestar en la declaración. Nuestra sugerencia es que hagas tu cambio de obligaciones a sueldos y salarios, para que no estés presentando declaraciones mensuales por el régimen de actividad empresarial y profesional.

SOY UNA PERSONA CON ACTIVIDAD EMPRESARIAL POR SUELDOS Y POR AGRICULTURA. COMO DETERMINO MI ISR DE AGRICULTOR? PORQUE ES UNA ACTIVIDAD EXENTA HASTA LOS 900 MIL

SOY UNA PERSONA CON ACTIVIDAD EMPRESARIAL POR SUELDOS Y POR AGRICULTURA. COMO DETERMINO MI ISR DE AGRICULTOR? PORQUE ES UNA ACTIVIDAD EXENTA HASTA LOS 900 MIL CIERTO?

Hola Emigdio, efectivamente,para el sector agrícola está exento hasta 900,000.00 pesos anuales y no pagan impuesto. Rebasando esa cantidad, el ISR que se pagaría por la diferencia del total de ingresos menos los ingresos exentos.

Buenas tardes. Si Soy persona física con actividad empresarial y facturo sin IVA, como debo considerar los gastos…. con IVA o Sin IVA ????

Hola Nubia, debes verificar tus obligaciones fiscales, si no tienes la obligación de IVA debes sumar el IVA de las facturas de gastos, en caso de que tengas la obligación de IVA, tienes que declarar por separado el IVA.

una tienda que genera sus ingresos por ventas de productos, debe de pagar IEPS?

Hola, Norma, es necesario verificar las obligaciones, por los productos si causa IEPS, pero si no se desglosa en la facturación no es necesario pagar IEPS.

Hola si una persona física actividad empresarial recibió un servicio y material para realizar un trabajo en el mes de septiembre (fiado) se pagó la factura por estos conceptos en el mes de octubre, (se provisiono el gasto en septiembre), esto es correcto si lo considere solo pagó a proveedores en el mes de octubre? O estoy infringiendo algo?

Hola, Salvador, para cuestión de impuestos de actividad empresarial y profesional, el cálculo es realiza sobre lo que está efectivamente cobrado y pagado.

En tu caso, así como nos comentas, las provisiones y los pagos a proveedores se contabilizan así como lo mencionas, pero para efectos fiscales se considera lo que está pagado y cobrado. Saludos.

En mi declaración de enero y febrero no hice facturas publico en general , me sugieren hacerlas pero estas las hice en agosto , cuando quiero hacer la declaración de agosto sale reflejada la factura con el monto que se emitió mas los ingresos de agosto, en resico, como puedo hacer mi declaración ? ya que se esta duplicando el ingreso y en automático mi tasa de ingreso aumenta y mi impuesto a cargo se eleva.

como puedo declarar si pongo una compensación por aplicar , saldo a favor no me deja porque no tengo saldo a favor , como pago de lo indebido seria ?

no se como hacerle , me pueden ayudar

gracias

Hola, Norma, si las facturas fueron elaboradas en agosto se deben declarar en agosto aunque el concepto diga otro mes. Lo que puedes hacer es realizar declaraciones complementarias de enero y febrero, quitando los ingresos que facturaste en agosto. En esas declaraciones complementarias, vas a tener a favor, que podrás compensar en la declaración de agosto, así ya tendrías tus ingresos correctos.

Buenas tardes, realice la primera venta del año en éste mes por $ 2,863.83 antes de IVA, PERO AL TRATAR DE FACTURAR ME DÍ CUENTA QUE MI E-FIRMA ESTÁ VENCIDA, me encuentro trabajando en un lugar fuera de la CDMX, y regreso hasta el fin de mes , aquí no hay señal de celular solo wi-fi, y no he podido lograr renovar mi e-firma, ya consulté con mi cliente, que si puedo generar factura en Noviembre y dijo que sí que se considera como anticipo, la pregunta es yo como lo tengo que declarar ya me pagaron y entregué el material, estoy en el Régimen de las Persons Físicas con Actividades Empresariales, gracias.

Hola, José, no has intentado hacer tu factura en Mis Cuentas, en ocasiones si te permite facturar aunque pertenezcas a otro régimen.En caso de que no te deje facturar, lo que tendrías que hacer es declarar cuando tengas la factura, aunque te hayan pagado este mes; por la razón que para declarar como anticipo tendrías que generar una factura de anticipo.

Si lo declaras como otros ingresos, en el mes de octubre, cuando realices la factura tendrías que declarar el importe de la factura y se acumularían, lo que hayas declarado en octubre y estarías duplicando los ingresos.

Otra pregunta, como le indiqué , estoy en el 612 Régimen de Personas Físicas con Actividades, Empresariales y Profesionales, me puedo transferir al RESICO actualmente?

Hola José, para pasar a RESICO deben ser años completos, si cumples con los requisitos para tributar en RESICO puedes esperar a enero de 2023.

Hola buenas tardes.

Soy persona física con actividad empresarial. Pedí un retiro parcial en mi AFORE por desempleo.

Tengo que declarar ese ingreso en mis declaraciones mensuales? y por último, ¿puedo facturar lo que compre con ese ingreso de mi afore? Muchas gracias

Hola, Lizete, sobre tu AFORE, no se declaran esos ingresos por retiro parcial de la AFORE, por la razón que son fondos de retiro y esas aportaciones ya están libres de impuestos. Sobre las compras, si puedes solicitar tus facturas de compras y las puedes hacer deducibles; siempre y cuando sean gastos estrictamente necesarios para tu actividad fiscal. Saludos.

Buena tarde, el ISR tambien se paga mensual como el IVA?

Hola Guadalupe, el pago de ISR depende del Régimen en el que te encuentres.

buen día:

una consulta si se hace una donación de dinero a un familiar directo mama, hijos etc. se paga un impuesto o la persona que lo recibe tiene que declararlo ? como le hace ? y si el SAT cobran un impuesto por eso , me podrían decir como se hace esa donación?

gracias

Hola, Norma, cuando es donación en dinero, lo recomendable es que se haga por transferencia y el concepto se anote Donación; si fuera un depósito en efectivo no hay manera de justificar la donación o la razón de la procedencia del efectivo.

Si la persona que recibió la donación presenta declaración anual debe declararlo y si es un importe menor a $600,000.00 al año, está exento de pago de ISR. Si rebasa dicha cantidad el remanente paga ISR, con forme a la Tabla anual.

Buenas Tardes, soy persona fisica actividad empresarial y profesional, presento mi pago provisional cada mes, tengo la duda, en el mes de octubre me salio a favor 29.50 me lo puedo compensar en noviembre, y si asi fuera, eso que me compense se considera dentro del renglon de los pagos provisionales efectuados con anterioridad? gracias

Hola, Rosa, Si el presentar tu declaración de octubre salió ISR en exceso, para tu declaración de noviembre, no se tiene que hacer ninguna compensación, por el motivo que al ingresar tus datos de ingresos y gastos de noviembre, en automático te aparecen tus pagos efectivamente pagados de ISR y ahí verás reflejado que los importes se van acumulando.

Hola, buenas tardes.

Si quiero tributar en RESICO hay una fecha límite para presentar el aviso?

O puede ser en cualquier fecha del año.

Gracias!!

Hola, Andréa, si te encentras tributando en el RIF y rebasas el monto de dos millones de pesos, debes de hacer el cambio de régimen en cuanto rebases dicha cantidad y quieres pasarte al RESICO debió haber sido con fecha del 1° de enero.

No rebase los 2 millones, sólo que no presente el aviso para continuar en el RIF y me cambiaron a persona física con actividad empresarial y profesional.

Mi duda es si aun puedo hacer mi cambio a RESICO

Hola, Andréa, No, se tenía que dar aviso a más tardar el 31 de diciembre.

Hola buenas tardes, si soy persona fisica con actividad empresarial, no tengo empleados pero si pago asimilados, puede dedudir el pago de esos empleados para el calculo de isr como se hace con sueldos y salarios, aparte de pagar su retencion correspondiente de isr ??

Hola, Mónica, sí, los puedes deducir siempre y cuando se elaboren Recibos por Asimilados a Salarios

buen dia, una persona fisica con actividad empresarial puede deducir de sus pagos provisionales la deduccion de inversiones (depreciacion) o dicha disminucion se realiza hasta la declaracion anual?

Las Deducciones de inversión pueden deducirse de inmediato en el mes de la adquisición.

perdon vaciando mi decl mzo23 de persona fisica con actividad empresarial, en base a mi calculo tengo base para pago prov,, pero el portal del sat, aunque empato con la base, me aparece cantidad a pagar 0

El Sistema del SAT está teniendo fallas en el llenado de las declaraciones mensuales de ISR, te sugerimos que lo intentes más tarde.

Las retenciones de ISR no son acumulables mes con mes? o si se acumulan como los ingresos, deducciones y pagos provisionales pagados

Las Retenciones de ISR pueden ser acumulables dependiendo el régimen en el que se tribute, si es Actividad Empresarial, sí es acumulable.

Buen día, soy persona física con actividad empresarial, en el ejercicio fiscal 2021, hubo PTU determinado. mismo que se repartió en mayo 2022. como este concepto es una partida no deducible, pero si disminuible en declaración anual 2022, HECHO QUE SE REALIZO EN LA DECLARACION ANUAL resultando un saldo a favor, la resolución del SAT, fue que las deducciones contenidas, en los datos del SAT y los del contribuyente arrojan una diferencia en contra del contribuyente, y que es la disminución del PTU, la pregunta es que pasa con este importe de PTU. se puede disminuir en el ejercicio 2023, o ya se perdió el derecho a disminuir este PTU.

Hola, Juan, la PTU es deducible en el ejercicio que fue efectivamente pagada.

Buen día:

Tenia unas declaraciones del IEPS 2022 pendientes, las declare pero al estar buscando como hacerle las hice en el apartado de: Presenta tu declaración de pagos mensuales y definitivos. Régimen simplificado de confianza, y me dio opción de declarar en: presentación de declaraciones/otras obligaciones y allá declare de manera bimestral y se hicieron los pagos correspondientes, pero al imprimir mi opinión de cumplimiento sale negativo que porque no eh pagado esa obligación, que puedo hacer.?

Buen día: Al tratar de hacer mi declaración mensual de Persona física con actividad empresarial en ceros, correspondiente al mes de enero tanto el día 16 como 17 del mismo mes, en el portal me aparece la leyenda «No existen obligaciones asignadas para el periodo seleccionado».

Hola José, estás tratando de hacer tu declaración de enero de 2024 cuando aún no termina el mes. Las declaraciones se presentan al siguiente mes.

gracias por los cálculos. Una pregunta soy viuda y percibo una pensión, también rento un cuarto y quiero darme de alta ante el sat, pero me gastaría tomar el resico.¿ es posible?

Hola, Gaby, si estás dada de alta con el SAT en el régimen de salarios y quieres aumentar tus obligaciones fiscales por arrendamiento en Resico.

Sí puedes pertenecer al régimen de Resico. Saludos

Una duda, si soy actividad empresarial y también recibo asimilables a salarios, para mi anual en los estados financieros los realizo solo con lo de actividad empresarial o también aumento los ingresos por asimilables?

Hola, Alejandra, solo los de la actividad empresarial. Saludos

Hola,

ayuda por favor

Como se puede presentar declaración complementaria del ejercicio 2020

persona moral que ejercio opción flujo de efectivo para pago de impuestos

pero por revision de gabinete determinan diferencias que se debe presentar

declaración complementaria, pero no me deja en el sistema SAT. no encuentro donde

?

Por su atención mucha gracias

Hola, María, para la declaración anual complementaria debes ingresar a pagos provisionales. Seleccionar Presentación de Declaración/Otras obligaciones. Anotar la periodicidad, el ejercicio, tipo de declaración, tipo complementaria, periodo. Dar Siguiente. Aparecerán todas las obligaciones que se presentaron en la declaración normal. Selecciona la obligación que vas a corregir y sigue los pasos. Saludos

Hola soy PF con Actividad Empresarial me comentaron que tengo gastos no deducibles, en ese caso en dónde los pongo o reflejo en mi cálculo ???

Hola, Maricruz, Cuando se tienen gastos no deducibles no se pone en ningún renglón de la declaración.

Los gastos deducibles, significa que no se deben de considerar en el cálculo como gasto.

Para la determinación de las deducciones para el pago provisional, considero el total del sueldo pagado? y si no se duplicaría en la declaración anual?

Hola, Rosario, Para la determinación de pagos provisionales de ISR se considera la nómina efectivamente pagada del mes, solamente.

Cuando presentas tus declaraciones provisionales, se va acumulando tus gastos e ingresos, por tal razón solo se anota el importe mensual pagado de nómina.

Y cuando se presenta la declaración anual. En automático te va a parecer el importe de sueldo anual. Tu solo verificarías si efectivamente cuadra con tus recibos de nómina. Saludos

TENGO MESES ATRASADOS DEL 2024 PARA EL CALCULO DE ISR MENSUAL TOMO DE REFERENCIA LAS TABLAS DEL 2024 0 LAS DEL 2025

Hola, Cristian, siempre se usan las tablas del mismo ejercicio que estés trabajando, saludos.