¿Que es la opinión de cumplimiento?

La opinión de cumplimiento es un reporte que el SAT emite para consultar de manera inmediata la situación del cumplimiento de las obligaciones fiscales del contribuyente que lo solicite.

Pasos a seguir para obtener la opinión de cumplimiento.

- Trámite: Opinión de Cumplimiento

- Personas: Físicas

- Vencimiento: Vigente

- Lugar: En las Oficinas del SAT o Vía Internet

Para los efectos del artículo 32-D del CFF, los contribuyentes que requieran obtener la opinión del cumplimiento de obligaciones fiscales, deberán realizar el siguiente procedimiento:

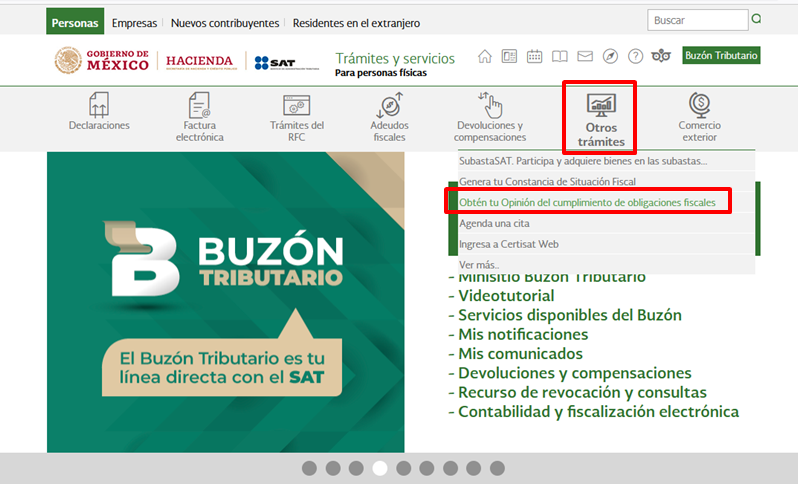

1. Ingresar a través del Portal del SAT

Ingresa a través del Portal del SAT, seleccionando la opción Otros trámites y servicios, posteriormente Obtén tu opinión del cumplimiento de obligaciones fiscales.

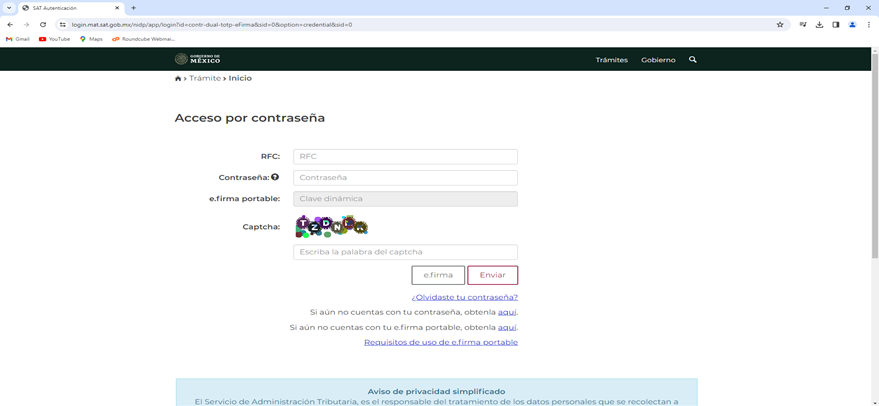

2. Ingresa la clave RFC y Contraseña o e.firma. Ingresa el Captcha.

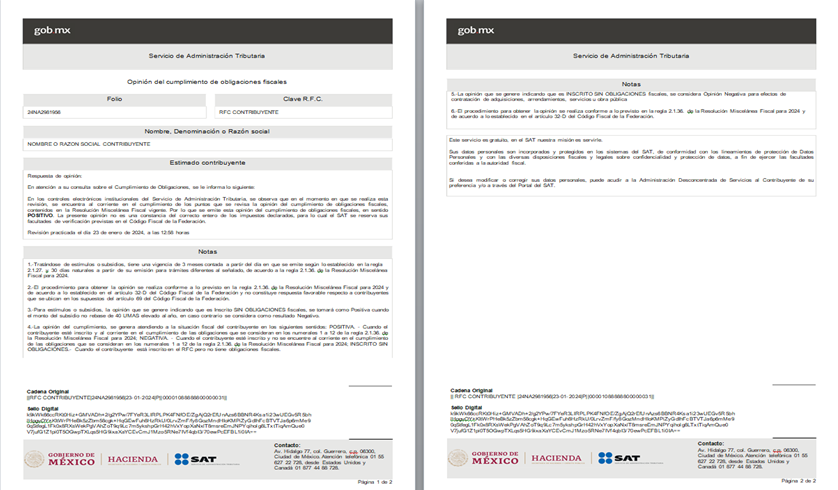

3. Una vez elegida la opción, el contribuyente podrá imprimir la opinión del cumplimiento de obligaciones fiscales.

.

La opinión se generará atendiendo a la situación fiscal del contribuyente en los siguientes sentidos:

- I. Positiva.- Cuando el contribuyente esté inscrito y al corriente en el cumplimiento de las obligaciones que se consideran en los numerales 1 a 12 de esta regla.

- II. Negativa.- Cuando el contribuyente esté inscrito y no se encuentre al corriente en el cumplimiento de sus obligaciones fiscales que se consideran en los numerales 1 a 12 de esta regla.

- III. En suspensión de actividades.- Cuando el contribuyente se encuentre con estado de suspendido en el RFC a la fecha de emisión de la opinión de cumplimiento.

- IV. Inscrito sin obligaciones fiscales.- Cuando el contribuyente se encuentre inscrito en el RFC pero no tiene obligaciones fiscales.

La autoridad, a fin de generar la opinión del cumplimiento de obligaciones fiscales, revisará que el contribuyente solicitante:

- Ha cumplido con sus obligaciones fiscales en materia de inscripción en el RFC, a que se refieren el CFF y su Reglamento y que la clave en el RFC esté activa.

- Se encuentra al corriente en el cumplimiento de sus obligaciones fiscales, respecto de la presentación de las declaraciones anuales del ISR, correspondientes a los cuatro últimos ejercicios. Se encuentra al corriente en el cumplimiento de sus obligaciones fiscales en el ejercicio en el que solicita la opinión y en los cuatro últimos ejercicios anteriores a este, respecto de la presentación de pagos provisionales del ISR y retenciones del ISR por sueldos y salarios y retenciones por asimilados a salarios, así como de los pagos definitivos de ISR, IVA e IEPS y la DIOT; incluyendo las declaraciones informativas a que se refieren las reglas 5.2.2., 5.2.13., 5.2.15., 5.2.17., 5.2.18., 5.2.19., 5.2.20., 5.2.21. Y 5.2.26.

- Para los efectos del artículo 32-D, fracción VIII del CFF, respecto a las diferencias, lo manifestado en las declaraciones de pagos provisionales, retenciones, definitivos o anuales, ingresos y retenciones concuerden con los comprobantes fiscales digitales por Internet, expedientes, documentos o bases de datos que lleven las autoridades fiscales, tengan en su poder o a las que tengan acceso.

- No se encuentra publicado en el Portal del SAT, en el listado definitivo a que se refiere el artículo 69-B, cuarto párrafo del CFF.

- No tenga créditos fiscales firmes o exigibles.

- Tratándose de contribuyentes que hubieran solicitado autorización para pagar a plazos o hubieran interpuesto algún medio de defensa contra créditos fiscales a su cargo, los mismos se encuentren garantizados conforme al artículo 141 del CFF, con excepción de lo señalado en la regla 2.11.5.

- En caso de contar con autorización para el pago a plazo, no haya incurrido en las causales de revocación a que hace referencia el artículo 66-A, fracción IV del CFF.

- Se encuentre localizado. Se entenderá que un contribuyente está localizado cuando no se encuentra publicado en el listado a que se refiere el artículo 69, último párrafo del CFF, en relación con el décimo segundo párrafo, fracción III del citado artículo.

- No tengan sentencia condenatoria firme por algún delito fiscal. El impedimento para contratar será por un periodo igual al de la pena impuesta, a partir de que cause firmeza la sentencia.

- No se encuentre publicado en el listado a que se refiere el artículo 69-B Bis, noveno párrafo del CFF.

- Se encuentra al corriente en el cumplimiento de sus obligaciones fiscales respecto de la presentación de la declaración anual informativa de los ingresos obtenidos y de las erogaciones efectuadas del régimen de personas morales con fines no lucrativos, de acuerdo con lo establecido en el artículo 86, tercer párrafo de la Ley del ISR, y la declaración informativa relativa a la transparencia del patrimonio y al uso y destino de los donativos recibidos y actividades destinadas a influir en la legislación, señalada en el artículo 82, fracción VI de la Ley del ISR, la regla 3.10.10. y la ficha de trámite 19/ISR Declaración informativa para garantizar la transparencia del patrimonio, así como el uso y destino de los donativos recibidos y actividades destinadas a influir en la legislación, contenida en el Anexo 1-A, correspondientes a los últimos cuatro ejercicios.

- Cumpla con sus obligaciones fiscales establecidas en los artículos 32-B Ter y 32-B Quinquies del CFF, según corresponda.

Para los efectos de los numerales 5, 6 y 7, tratándose de créditos fiscales firmes o exigibles, se entenderá que el contribuyente se encuentra al corriente en el cumplimiento de sus obligaciones fiscales, si a la fecha de la solicitud de opinión a que se refiere la fracción I, segundo párrafo de esta regla, se ubica en cualquiera de los siguientes supuestos:

- I. Cuando el contribuyente cuente con autorización para pagar a plazos y no le haya sido revocada.

- II. Cuando no haya vencido el plazo para pagar a que se refiere el artículo 65 del CFF.

- III. Cuando se haya interpuesto medio de defensa en contra del crédito fiscal determinado y se encuentre debidamente garantizado el interés fiscal de conformidad con las disposiciones fiscales.

- IV. Cuando el contribuyente se encuentre pagando sus adeudos por periodo o ejercicio, en términos del segundo párrafo de la regla 2.1.50. Y además que, entre la fecha de solicitud y la del primer pago o, entre cada pago realizado, no transcurran más de sesenta días naturales. Cuando la opinión del cumplimiento de obligaciones fiscales arroje inconsistencias con las que el contribuyente no esté de acuerdo, deberá ingresar la aclaración correspondiente, de conformidad con la ficha de trámite 2/CFF Aclaración a la opinión del cumplimiento de obligaciones fiscales, contenida en el Anexo 1-A, en el Portal del SAT en la Sección de Mi portal; tratándose de aclaraciones de su situación en el padrón del RFC, sobre créditos fiscales o sobre el otorgamiento de garantía, aclaraciones en el cumplimiento de declaraciones fiscales, aclaraciones referentes a la publicación en el listado definitivo del artículo 69-B, cuarto párrafo del CFF, no localizado (listado a que se refiere el artículo 69, último párrafo del CFF, en relación con el décimo segundo párrafo, fracción III del CFF), sentencia condenatoria firme por algún delito fiscal y publicación en el listado a que se refiere el artículo 69-B Bis, noveno párrafo del CFF, la autoridad deberá resolver en un plazo máximo de seis días. Una vez que se tenga la respuesta de que han quedado solventadas las inconsistencias, el contribuyente deberá solicitar nuevamente la opinión del cumplimiento de obligaciones fiscales.

Si el contribuyente no pudo aclarar alguna de las inconsistencias, podrá hacer valer nuevamente la aclaración correspondiente, cuando aporte nuevas razones y lo soporte documentalmente.

La opinión del cumplimiento de obligaciones fiscales a que hace referencia el primer párrafo de la presente regla que se emita en sentido positivo, tendrá una vigencia de treinta días naturales a partir de la fecha de emisión.

Asimismo, dicha opinión se emite considerando la situación del contribuyente en los sistemas electrónicos institucionales del SAT, por lo que no constituye resolución en sentido favorable al contribuyente sobre el cálculo y montos de créditos o impuestos declarados o pagados.

La presente regla también es aplicable a los contribuyentes que subcontraten a los proveedores o prestadores de servicio a quienes se adjudique el contrato.

CFF 31, 32-B Ter, 32-B Quinquies, 32-D, 65, 66, 66-A, 69, 69-B, 69-B Bis, 141, LISR 82, 86, RMF 2024 2.1.50., 2.11.5., 3.10.10., 5.2.2., 5.2.13., 5.2.15., 5.2.17., 5.2.18., 5.2.19., 5.2.20., 5.2.21., 5.2.26.